Évaluation détaillée des répercussions socioéconomiques du secteur spatial canadien

Document préparé par Euroconsult pour le compte de l'Agence spatiale canadienne

Rapport final

Le 27 mars 2015

Coordonnées de la personne-ressource

Gestionnaire du projet : Adam Keith, Directeur exécutif

Adresse : 465, rue McGill, bureau 1103, Montréal (Québec), H2Y 2H1

Téléphone : 514-750-9707 (ligne directe)

514-291-3298 (cellulaire)

Courriel : keith@euroconsult-na.com

Table des matières

- Résumé

- Introduction

- Le secteur spatial mondial

- Le secteur spatial canadien

- L'empreinte économique du secteur spatial canadien

- La valeur stratégique et sociale du secteur spatial canadien

- Conclusions

- Acronymes

- Liste des entrevues

- Note sur la méthode

- Références

Études de cas

- Étude de cas no 1 – Organisme de réglementation de l'énergie en Alberta

- Étude de cas no 2 – Solutions spatiales pour les secteurs énergétique et minier

- Étude de cas no 3 – Activités spatiales menées par ABB Canada et avantages connexes

- Étude de cas no 4 – Retombées des technologies mises au point par Neptec

- Étude de cas no 5 – Contribution canadienne à la mission Phoenix de la NASA

- Étude de cas no 6 – Opération DRIFTNET

- Étude de cas no 7 – Un jour sans espace dans le nord

- Étude de cas no 8 – Lac-Mégantic

- Étude de cas no 9 – Mission spatiale de longue durée avec Chris Hadfield (2012)

- Étude de cas no 10 – Participation canadienne à la mission SAC-D/Acquarius de l'Argentine

- Étude de cas no 11 – Polarview

Figures

- Figure 1 : Dépenses gouvernementales dans le secteur spatial à l'échelle mondiale

- Figure 2 : Trois décennies de dépenses gouvernementales civiles dans le secteur spatial, à l'échelle mondiale

- Figure 3 : Chaîne de valeur spatiale

- Figure 4 : Revenus mondiaux de l'industrie des activités spatiales en 2013

- Figure 5 : Nombre de satellites lancés dans le monde, par type d'exploitant (2004-2023)

- Figure 6 : Nombre de satellites lancés dans le monde, par application

- Figure 7 : Financement gouvernemental et parts de marché dans le créneau des télécommunications par satellite (2004-2013)

- Figure 8 : Les 3 chaînes de valeur des marchés de satellites commerciaux en 2013

- Figure 9 : Approche gouvernementale aux activités spatiales (2014)

- Figure 10 : Budget destiné aux projets spatiaux civils du Canada

- Figure 11 : Dépenses du Canada dans des activités spatiales civiles, par application, de 2009 à 2014

- Figure 12 : Part de l'investissement du gouvernement canadien dans les initiatives spatiales civiles, par rapport au total mondial

- Figure 13 : Comparaison du budget du Canada par rapport aux 10 plus grands programmes spatiaux du monde

- Figure 14 : Chaîne de valeur du secteur spatial canadien en 2013 (en M$)

- Figure 15 : Trois interprétations possibles de la chaîne de valeur canadienne

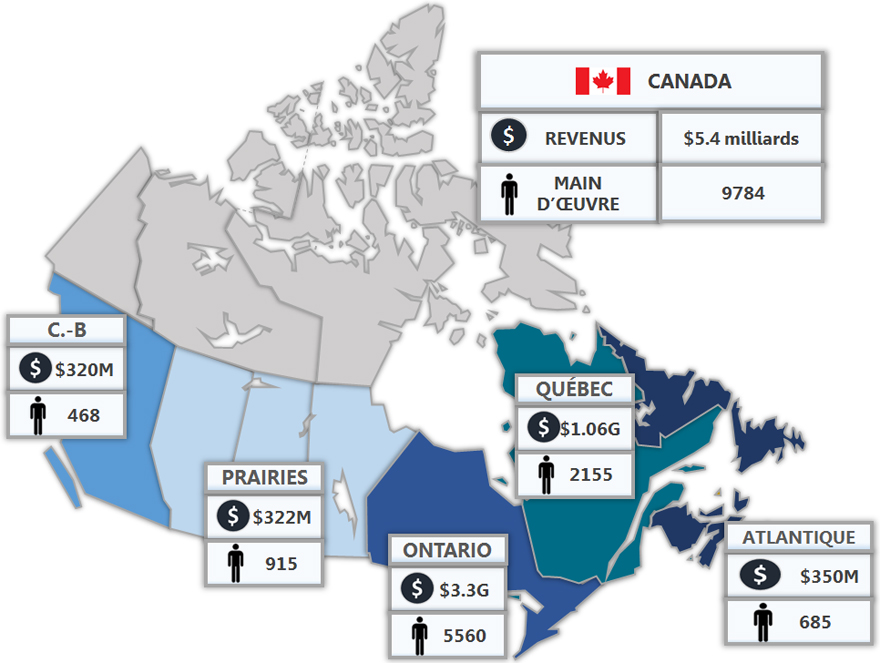

- Figure 16 : Distribution régionale – secteur spatial canadien (2013)

- Figure 17 : Répartition des entreprises par revenus

- Figure 18 : Tendances clés en matière de revenus (TCAC, 2004-2013)

- Figure 19 : Tendances en matière de revenus, secteur spatial canadien

- Figure 20 : Contribution totale du secteur spatial canadien au PIB (2013)

- Figure 21 : Revenus vs contribution directe au PIB (2013)

- Figure 22 : Emplois totaux créés par le secteur spatial canadien (2013)

- Figure 23 : Évolution du secteur spatial par rapport à l'emploi au Canada (2008-2013)

- Figure 24 : Ventilation des emplois directs au sein du secteur spatial canadien (2013)

- Figure 25 : Productivité de la main-d'œuvre du secteur spatial canadien

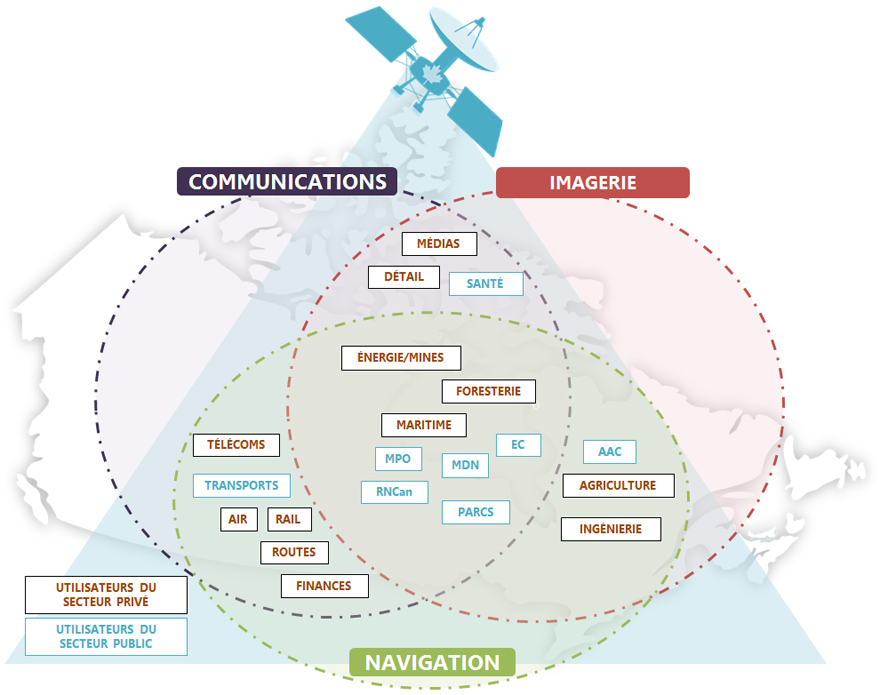

- Figure 26 : Cartographie des utilisateurs finaux de solutions spatiales au Canada issus du secteur privé et des ministères

- Figure 27 : Utilisations des données d'observation de la terre par le gouvernement canadien

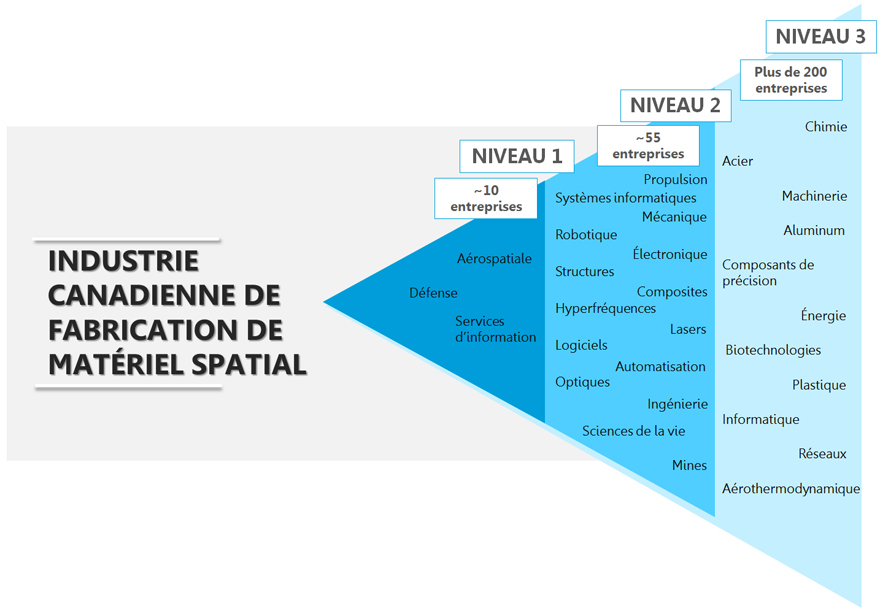

- Figure 28 : L'industrie manufacturière spatiale du Canada et ses secteurs connexes

- Figure 29 : Portion du budget allouée aux activités de transfert technologique

- Figure 30 : Dépenses en R-D par le secteur spatial canadien (2013)

- Figure 31 : Publications scientifiques liées à l'espace dans trois disciplines choisies, au Canada (2003-2012)

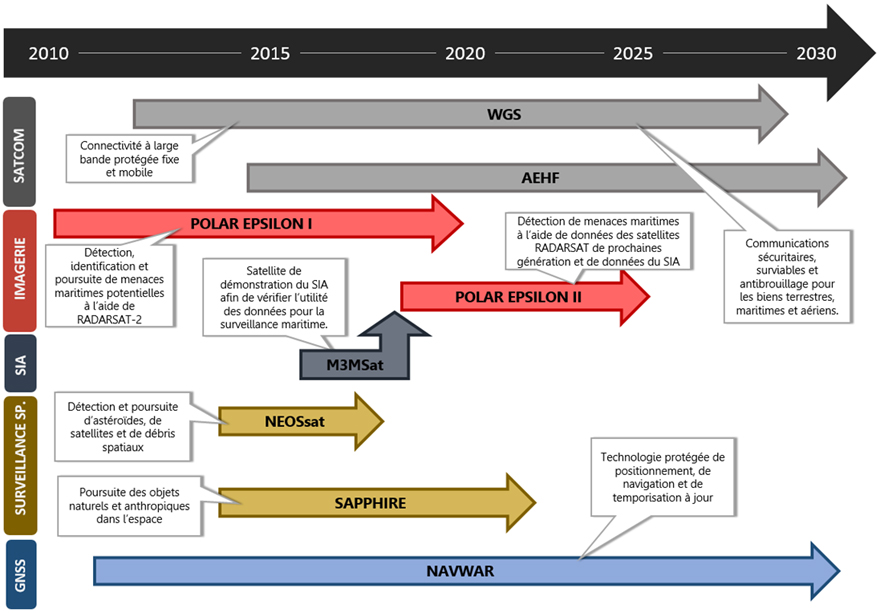

- Figure 32 : Aperçu de l'infrastructure militaire spatiale dédiée principale du MDN

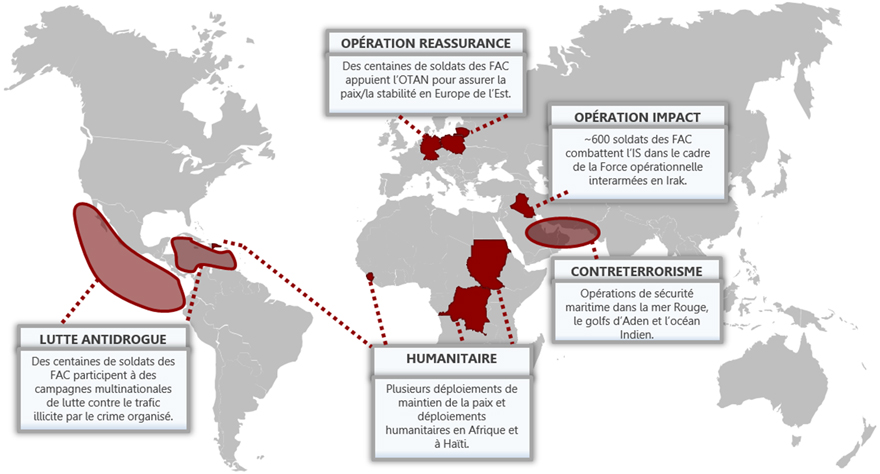

- Figure 33 : Principaux déploiements des Forces armées canadiennes à l'étranger

- Figure 34 : Abonnés canadiens à des services de télévision par satellite (1995-2013)

- Figure 35 : Abonnés canadiens à des services d'accès à internet à large bande par satellite (2004-2013)

- Figure 36 : Initiatives éducatives visant les jeunes canadiens

- Figure 37 : Activité dans les médias sociaux de l'ASC et d'autres organismes

- Figure 38 : Distribution d'ententes par domaine d'application (1990-2014)

Tableaux

- Tableau 1 : Liste des dix pays qui investissent le plus dans leur programme spatial

- Tableau 2 : Dépenses spatiales des gouvernements du monde, par application (2004-2023)

- Tableau 3 : Tendances clés au sein du marché des services satellitaires

- Tableau 4 : Exemples de grands projets spatiaux en cours de réalisation par le gouvernement du Canada

- Tableau 5 : Petites et moyennes entreprises (PME) au sein du secteur spatial canadien (2013)

- Tableau 6 : Tendances associées aux marchés spatiaux et part de marché du Canada

- Tableau 7 : Aperçu des répercussions directes, indirectes et induites du secteur spatial canadien (2013)

- Tableau 8 : Principaux utilisateurs gouvernementaux fédéraux de services satellitaires

- Tableau 9 : Gamme d'applications et d'utilisateurs opérationnels

- Tableau 10 : Deux joueurs canadiens du secteur spatial et leurs fournisseurs

- Tableau 11 : Nouvelles applications terrestres élaborées par le biais du programme DTEA de l'ASC (échantillon)

- Tableau 12 : Retombées des contrats de l'ASC ayant fait l'objet d'une analyse

- Table 13 : Installations canadiennes menant de la recherche dans le domaine spatial, et disciplines étudiées

- Tableau 14 : Une variété de solutions spatiales aux enjeux des changements climatiques au Canada

- Tableau 15 : Un éventail de solutions spatiales pour des enjeux de gestion des ressources au Canada

- Tableau 16 : Projets dirigés par le Canada et par des pays étrangers dans le cadre de missions de coopération (1990-2014)

Résumé

Le secteur spatial canadien et son contexte

Le contexte mondial dans lequel sont réalisées les activités spatiales est en pleine évolution

Le secteur spatial international subit présentement un changement en profondeur. En raison du contexte financier difficile, les pays qui ont exercé traditionnellement un leadership dans le domaine spatial subissent diverses pressions, ce qui les mène à redéfinir leurs priorités. Parallèlement, de nouveaux leaders, comme la Chine et l'Inde, ont affirmé leurs ambitions spatiales en investissant massivement dans le développement de leurs capacités. De plus en plus de pays investissent dorénavant dans le secteur spatial, ce qui tend à bousculer la hiérarchie internationale.

Les changements ne sont pas moins importants au sein du volet commercial de l'industrie spatiale, lequel est confronté à une importante évolution dans sa chaîne de valeur, de l'amont vers l'aval. Confrontés à des innovations perturbatrices, à un environnement concurrentiel plus rude et à l'émergence de nouveaux facteurs ayant une incidence sur les secteurs de la fabrication, du lancement et des services, les acteurs de l'industrie spatiale à l'échelle mondiale se doivent de revoir leurs stratégies et leurs modèles opérationnels.

Le Canada : Un pionnier de l'espace qui se cherche de nouvelles ambitions

Le Canada a rapidement réalisé les avantages qu'il pouvait tirer du développement et de l'exploitation de technologies spatiales. Depuis le lancement du satellite Alouette, il y a plus de 60 ans, son secteur spatial a fait figure de pionnier dans le développement et l'application de technologies spatiales de pointe. Le Canada :

- a été le premier pays au monde à exploiter un satellite de télécommunications national et commercial (Anik) depuis une orbite géostationnaire (en 1972), à déployer un service de radiodiffusion en direct (en 1978) et à introduire un service d'accès Internet bidirectionnel à l'échelle du pays (en 2004);

- a fait œuvre de pionnier dans le créneau des satellites opérationnels à radar à synthèse d'ouverture (SAR) avec sa série de satellites RADARSAT, dont la troisième génération est en plein développement;

- s'est établi en tant que chef de file mondial dans le créneau des technologies de robotique spatiale et des systèmes de vision grâce à son programme emblématique Canadarm.

Toutefois, le Canada a récemment perdu la place de choix qu'il occupait parmi les leaders du secteur spatial. Au fil des ans, le Canada a investi de moins en moins dans son programme spatial, le budget de base de l'Agence spatiale canadienne étant désormais inférieur à 300 millions de dollars, ce qui est encore moins que le budget dont elle disposait en 1999. Malgré certaines affectations additionnelles ciblées ou certains programmes d'acquisition, ce faible niveau de financement complique la capacité du pays à accroître ses capacités technologiques dans l'espace.

L'adoption du Cadre de la politique spatiale du Canada en 2014 fournit l'orientation à long terme dont ont besoin tous les intervenants canadiens. Elle renforce également le caractère stratégique des activités spatiales pour le Canada en réaffirmant l'harmonisation du Programme spatial canadien avec les priorités stratégiques du gouvernement.

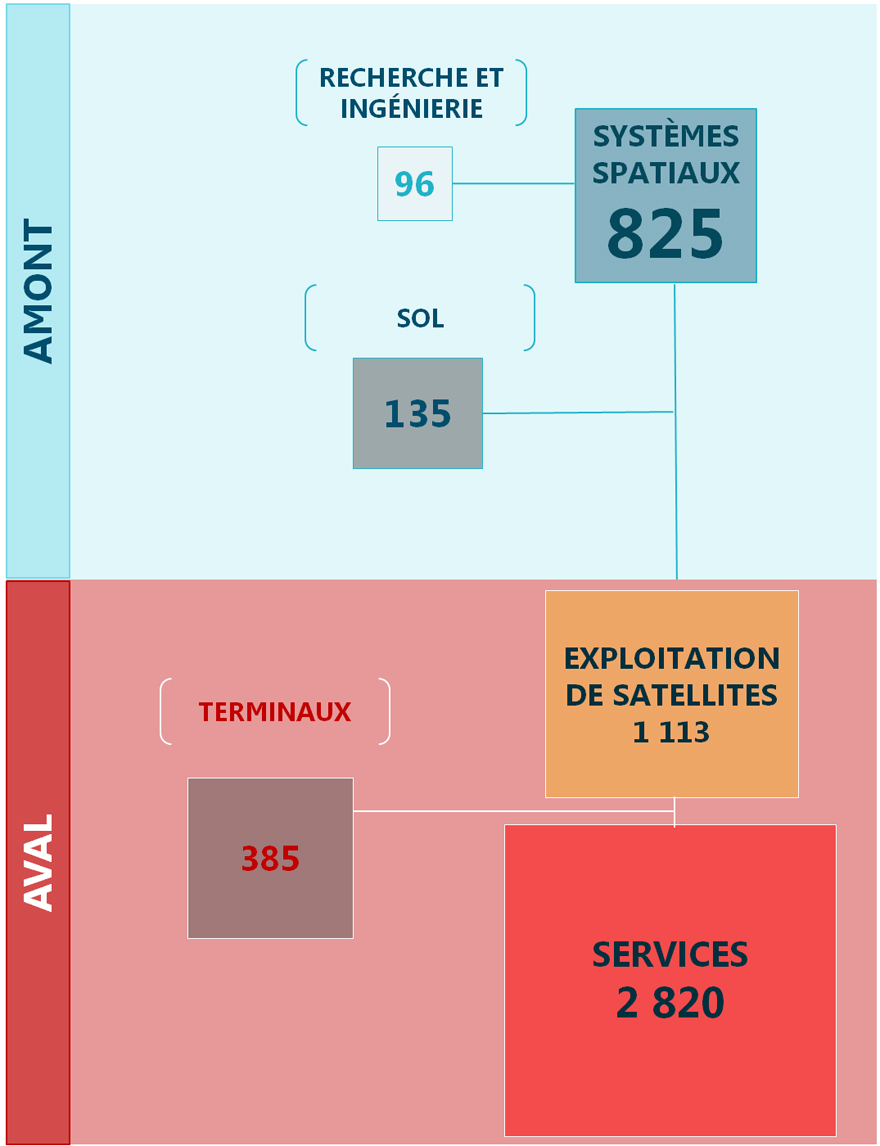

200 organisations actives génèrent des revenus de 5,4 milliards de dollars

Le secteur spatial canadien est constitué de plus 200 organisations qui oeuvrent à différents niveaux dans la chaîne de valeur spatiale, et emploie 9 784 travailleurs hautement qualifiés dans divers postes. Si l'on tient compte des activités canadiennes de radiodiffusion par satellite, on estime que ce secteur a engendré des revenus cumulatifs de 5,37 milliards de dollars en 2013 (ces revenus s'établissent à 2,63 milliards de dollars si l'on exclut ces activités).

Principaux aspects du secteur spatial canadien :

- Les revenus augmentent à un rythme supérieur à celui de l'économie canadienne (3,7 % en moyenne au cours des cinq dernières années, comparativement à 1,8 %) et sont stimulés par un secteur en aval dynamique.

- Les revenus sont principalement concentrés dans les 10 plus importantes entreprises et comptent pour environ 90 % des revenus totaux de l'industrie.

- Les PME comptent pour environ 90 % de toutes les organisations, mais celles-ci n'engrangent que de faibles revenus liés au secteur spatial.

- Le secteur en aval (secteur des services) génère 79 % des revenus et affiche la plus forte croissance.

- Les communications par satellite et les marchés commerciaux et de l'exportation sont des facteurs clés.

- À eux seuls, l'Ontario et le Québec représentent environ 80 % des revenus et des emplois du secteur.

Part des entreprises canadiennes dans les marchés spatiaux mondiaux

L'industrie spatiale mondiale a généré des revenus d'environ 250 milliards de dollars US en 2013. Ces revenus provenaient à 80 % d'activités commerciales (essentiellement dérivées de services [principalement les services de télévision par satellite]) et à 20 % d'activités gouvernementales (essentiellement dérivées d'activités de fabrication). La part de l'industrie spatiale canadienne dans le marché mondial est estimée à environ 2 %, ce qui est plutôt bon si l'on considère que le Canada ne contribue qu'à hauteur de 1 % au financement total mondial des activités spatiales civiles.

Il incombe de souligner que la plus grande part de marché de l'industrie canadienne est celle de la fabrication de satellites commerciaux (aux fins de télécommunications). Toutefois, la diminution des investissements en R-D au sein du programme spatial national compromet la position des entreprises canadiennes au sein du marché mondial très compétitif.

Retombées économiques du secteur spatial canadien

Retombées directes, indirectes et induites du secteur spatial canadien

La contribution globale du secteur spatial canadien au PIB du Canada représente la valeur que l'industrie ajoute à l'économie nationale (elle est donc différente des revenus du secteur). En tenant compte de ses effets directs, indirects et induits, le secteur spatial canadien a généré, en 2013 :

- un multiplicateur économique de 1,85 (rapport entre la contribution directe au PIB et la contribution indirecte et induite) pour une contribution totale au PIB de 2,9 milliards de dollars;

- un multiplicateur d'emploi de 2,5, pour 24 354 emplois équivalents temps plein;

- des recettes fiscales de 750 millions de dollars versées aux gouvernements fédéral, provinciaux et municipaux.

Bien que les méthodes de calcul des retombées économiques puissent varier d'une étude à l'autre, il a été établi que les multiplicateurs du secteur spatial canadien sont équivalents, et peut-être même supérieurs, à ceux des autres industries du Canada (p. ex., l'aviation) et du secteur spatial d'autres pays (p. ex., le R.-U.).

Voici quelques-unes des autres conclusions importantes de l'évaluation des répercussions économiques du secteur spatial canadien :

- les secteurs des services et de la fabrication sont ceux qui ont la plus grande incidence sur le PIB (incidence de 55 % et de 30 %, respectivement);

- 45 % de l'apport direct au PIB provient des PME;

- le secteur a crû environ six fois plus rapidement que le marché du travail canadien;

- le secteur attire des personnes hautement qualifiées (ingénieurs, scientifiques et techniciens), lesquels comptent pour 53 % de son effectif;

- avec un PIB par travailleur d'environ 160 000 $, l'effectif de ce secteur a affiché une production plus de deux fois supérieure à celle de l'effectif industriel du Canada.

Le secteur spatial a des répercussions à grande échelle sur l'économie canadienne

Le secteur spatial canadien engendre des effets à grande échelle sur l'économie nationale puisqu'il stimule l'innovation, le développement des connaissances et la productivité et ce, des fournisseurs jusqu'aux utilisateurs finaux.

Plus d'un millier d'organisations publiques et privées canadiennes issues de plusieurs secteurs utilisent activement des solutions spatiales. Les secteurs de l'énergie, de l'agriculture, de la foresterie, de l'ingénierie/de l'infrastructure, du commerce au détail, de la finance, des médias, des télécommunications et du transport figurent tous parmi les grands utilisateurs commerciaux du Canada. Ces secteurs s'en remettent aux solutions spatiales pour réaliser, assurer et améliorer leurs activités organisationnelles en surveillant des régions éloignées ou inaccessibles, en recueillant des informations clés utiles à la prise de décisions ou en assurant la connectivité à l'échelle de leurs réseaux. À ce titre, l'espace constitue un facilitateur clé permettant de générer des économies et de réaliser des gains d'efficacité.

Le secteur spatial favorise également la création et la diffusion de connaissances et l'innovation au sein de l'industrie canadienne et des communautés scientifiques et de la recherche au Canada :

- Ce secteur a investi approximativement 180 millions de dollars en R-D en 2013, ce qui correspond à une intensité de R-D équivalente à 11 % de l'incidence directe du secteur sur le PIB, ce qui est de loin supérieur à toute autre industrie du pays.

- Chaque dollar investi dans des contrats de l'Agence spatiale canadienne rapporte 1,20 dollar en retombées économiques au-delà de la valeur du contrat initial.

- Environ 50 universités et établissements de recherche canadiens offrent des programmes d'études axés sur l'espace et ce, dans les domaines du droit, des sciences, de l'ingénierie et de la politique.

- Les chercheurs canadiens qui œuvrent dans des disciplines liées à l'espace ont publié 2 507 articles, ce qui représente 6,9 % du total des articles publiés à l'échelle mondiale (il s'agit là d'un des meilleurs rendements à l'échelle internationale).

Le secteur spatial dépend d'une vaste gamme de technologies, d'équipements et de produits, ce qui implique des transferts de technologies avec d'autres industries. D'une part, l'espace est un puissant vecteur qui permet aux fournisseurs d'améliorer la qualité de leurs produits, de mettre en œuvre des normes de calibre mondial, de stimuler les équipes techniques et de mettre en vitrine leurs capacités. D'autre part, le coût de l'adaptation des technologies et l'incapacité à prévoir à long terme les activités découlant des contrats gouvernementaux peuvent rendre les activités spatiales impossibles à soutenir pour les petites entreprises. De telles contraintes ont déjà obligé plusieurs entreprises canadiennes à réduire, voire même à carrément cesser, leurs activités dans le secteur spatial.

La valeur stratégique et sociale du secteur spatial canadien

Appuyer la sécurité et la souveraineté du Canada

La communauté canadienne de la défense et de la sécurité est désormais un utilisateur mature de solutions spatiales opérationnelles. Le MDN s'est engagé dans un plan ambitieux visant l'acquisition et le développement de capacités spatiales. Ce plan englobe des satellites nationaux tels Polar Epsilon/RADARSAT-2 (observation de la Terre), M3MSAT (Système d'identification automatique), NEOSsat et Sapphire (surveillance de l'espace). Il comprend également des programmes de coopération avec des pays alliés, notamment avec le Department of Defence (DoD) des États-Unis en matière de télécommunications par satellite. Ces ressources spatiales sont essentielles pour que le MDN puisse réaliser ses missions, lesquelles comprennent notamment :

- La connaissance du domaine maritime : Surveillance des activités illégales, suivi des navires à la trace, application des lois et des règlements, protection contre les tempêtes, opérations de recherche et de sauvetage, etc.

- La défense de la souveraineté dans l'Arctique : les systèmes spatioportés constituent la seule et unique solution viable pour assurer la prestation de services de communications, de localisation et de renseignement dans l'Arctique.

- La réalisation d'opérations internationales : les 1 500 membres des Forces canadiennes déployés aux quatre coins du monde dépendent des satellites pour mener à bien leurs opérations.

L'espace fait partie de la vie quotidienne des Canadiennes et des Canadiens

Le secteur spatial est de plus en plus présent dans la vie quotidienne des Canadiennes et des Canadiens :

- L'espace joue un rôle de premier plan dans l'amélioration de la qualité de vie des Canadiens, que ce soit par la fourniture d'informations météorologiques précises par le biais du Service météorologique du Canada, ou par l'utilisation des services GPS le long des millions de kilomètres de routes qui sillonnent le pays.

- L'espace autorise la distribution de plus de 1 200 chaînes de télévision dans 2,7 millions de foyers. En fait, l'espace fait partie des chevilles ouvrières du réseau national de télévision depuis ses premiers balbutiements.

- L'espace contribue à combler le fossé numérique, là où les réseaux terrestres ne peuvent se rendre ou là où le déploiement de ces réseaux est très coûteux. Au total, 200 000 foyers canadiens dépendent des satellites pour leur accès à Internet, ce qui fait du Canada le deuxième plus important marché dans le monde. Les satellites sont une source primaire, et souvent même unique, de connectivité, notamment dans le Nord où ils fournissent les liens sociaux et économiques vitaux avec le reste du pays et du monde.

- L'espace joue un rôle crucial dans la sécurité des populations : le système COSPAS-SARSAT, dont le siège social se trouve à Montréal, est venu en aide à 1 500 Canadiens depuis sa mise en service en 1982. La Garde côtière a également recours aux solutions spatioportées pour répondre aux situations de détresse en mer. D'ailleurs, celle-ci aide à sauver 2 200 Canadiens chaque année.

- L'espace est également une source d'inspiration : Le Canadarm et le Programme des astronautes canadiens ont inspiré plusieurs générations de Canadiens. Avec plus de 200 000 abonnés YouTube et 5 millions de visites annuelles sur son site Web, l'ASC affiche une présence virtuelle équivalente à celle des principales associations et organisations nationales.

L'espace contribue à la protection et à la gestion de notre environnement

Les solutions spatiales sont avantageuses pour la surveillance des changements climatiques et la gestion des ressources naturelles, et elles aident les gouvernements et les entreprises privées à protéger et à gérer notre environnement. Les données satellitaires fournissent des informations essentielles à de multiples secteurs (y compris aux secteurs de l'agriculture, de la foresterie et de l'exploration pétrolière et gazière), elles produisent des retombées (p. ex. des évaluations de la santé et du rendement des cultures), elles contribuent à améliorer la sécurité en surveillant d'immenses étendues et elles détectent la présence de polluants dans les lacs et les océans.

La surveillance des variables climatiques au Canada revêt une importance capitale compte tenu de l'immense étendue du territoire canadien (plus de 10 millions de km2), de son très long littoral (244 000 km, soit le plus long du monde) et de ses vastes zones boisées et fragiles sur le plan écologique. Les données recueillies au-dessus du territoire canadien servent d'intrants pour la surveillance mondiale de l'environnement. Tirant profit de ses systèmes spatioportés, le Canada peut surveiller les changements climatiques à l'échelle de la planète ainsi que différents phénomènes se produisant au-dessus du territoire canadien.

Le Canada est un pays riche en ressources. Les secteurs de l'énergie et des mines ont contribué plus de 170 milliards de dollars au PIB du Canada en 2013 (ce qui représente plus du quart de la valeur du secteur de production des biens), celui de l'agriculture et de l'agroalimentaire a généré 103,5 milliards de dollars et le secteur forestier, 57,8 milliards de dollars. En outre, le Canada possède le tiers de toutes les réserves d'eau potable de la planète. Les données produites depuis l'espace sont utilisées à l'échelle des secteurs publics et privés pour gérer et surveiller ces ressources et pour assurer des pratiques opérationnelles efficaces et sûres. Ces solutions sont essentielles pour l'économie canadienne et l'exploitation durable des ressources naturelles du Canada.

L'espace favorise la collaboration internationale

Le Canada a pu bonifier son programme national grâce à une collaboration élargie avec ses partenaires internationaux. Depuis sa création, l'Agence spatiale canadienne a conclu quelque 200 accords bilatéraux et multilatéraux avec plus de 24 partenaires internationaux. De ce nombre, 78 accords ont été conclus avec la NASA. La coopération internationale permet au Canada de profiter de nombreuses retombées, comme de participer à des projets qu'il ne pourrait autrement se permettre, d'obtenir l'accès à des informations et à des données produites par les satellites d'autres pays, de remplir ses obligations internationales ou d'exporter des technologies et de l'expertise.

Le développement de nouvelles capacités par le biais de partenariats aide les entreprises canadiennes à accroître leur visibilité au sein du marché mondial. Par exemple, le Canada jouit depuis 1979 d'un statut spécial d'État coopérant au sein de l'Agence spatiale européenne. En retour de cet investissement, le Canada profite d'avantages substantiels qui permettent à son industrie de participer à des programmes internationaux et de R-D à grande échelle, lesquels créent d'importantes possibilités sur les plans stratégique et des affaires.

Conclusions : Possibilités et défis du secteur spatial canadien

Le développement de capacités de pointe au moyen d'investissements sélectifs constitue une priorité du programme spatial national. Au fil des ans, les fournisseurs canadiens ont développé une expertise de calibre mondial dans plusieurs domaines, dont ceux de la robotique, des capteurs, des instruments scientifiques et des charges utiles de télécommunications. À de nombreux niveaux, le secteur spatial canadien a atteint une stabilité relative. Il compte sur des sources régulières de revenus ainsi que sur un secteur en aval dynamique grâce aux investissements faits en amont, dans le créneau des technologies spatiales. Cette vitalité produit des retombées et a de multiples répercussions économiques, stratégiques et sociales dans tout le pays.

Toutefois, le présent rapport a mis en lumière plusieurs facteurs ayant une incidence sur le secteur spatial canadien. Les facteurs suivants sont les plus névralgiques :

- Alors que le contexte dans lequel sont menées les activités spatiales évolue rapidement et que les investissements du Canada dans ses capacités technologiques spatiales diminuent, la position de notre pays sur la scène internationale est compromise. Bien que le Canada fasse partie du G7, il attribue une part beaucoup moins importante de son PIB à ses activités spatiales civiles que la moyenne mondiale. Son financement de base ne permettra vraisemblablement pas au Canada de maintenir ses capacités spatiales à long terme. De plus, l'imprévisibilité et l'instabilité budgétaires affectent les intervenants les plus fragiles, surtout les PME qui forment la partie névralgique de l'écosystème du secteur spatial canadien.

- Si l'on tient compte de la Défense, l'investissement total du gouvernement du Canada dans le secteur spatial a augmenté de façon importante. Toutefois, le rendement de ces investissements demeure limité pour le secteur spatial canadien puisqu'une part importante des fonds est dépensée dans le cadre de programmes étrangers. Compte tenu de l'ampleur des investissements, il s'agit d'un manque à gagner non négligeable pour ce secteur.

- Les investissements du gouvernement canadien dans le secteur spatial n'ont pas toujours appuyé des domaines affichant un fort potentiel commercial, ce qui limite la possibilité de transformer cet investissement initial en gains économiques plus considérables pour le secteur spatial. Ainsi, plusieurs intervenants de l'industrie ont été progressivement exclus du Programme spatial canadien. En outre, cette situation favorise la dépendance d'une partie de l'industrie à l'égard des besoins spécifiques du gouvernement et de ses cycles de décision et d'investissements.

- Bon nombre d'entreprises prospères concentrent leurs activités principalement autour du marché de l'exportation, lequel peut représenter jusqu'à 90 % de leurs revenus, et dépendent peu des programmes de R-D ou de soutien gouvernementaux. Bien qu'il s'agisse d'un signe de maturité commerciale, à long terme cela pourrait compromettre la viabilité des activités et des capacités technologiques clés et, du coup, créer un fossé entre les capacités technologiques de l'industrie et les besoins nationaux du gouvernement.

- L'industrie canadienne a fait d'importants investissements à l'extérieur du Canada. Elle a notamment fait des acquisitions à l'étranger et mis en œuvre des installations dans d'autres pays. Bien que cela démontre le dynamisme des plus grandes entreprises canadiennes, celles-ci choisissent d'investir à l'extérieur du Canada pour stimuler leur croissance. Inversement, le Canada n'attire pas suffisamment d'investissements étrangers dans son secteur spatial, ce qui amènerait des capitaux additionnels et contribuerait à la croissance de sa base technologique.

- Hormis quelques programmes d'envergure, le Canada n'offre que des occasions limitées de partenariat entre les secteurs publics et privés. Peu importe que ce soit à des fins de R-D, de prestation de services opérationnels ou de réalisation de projet à petite ou à grande échelle, bon nombre de pays ont mis en œuvre un important portefeuille de plans de coopération autorisant la mise en œuvre souple de programmes et prévoyant l'élargissement des sources de financement.

- Enfin, seule une industrie spatiale nationale en santé peut produire les retombées auxquelles le Canada s'attend de ses investissements spatiaux et, de façon plus générale, des activités qu'il mène dans l'espace, peu importe que celles-ci soient réalisées au moyen de biens spatiaux canadiens ou étrangers.

Le présent rapport ne vise pas à formuler des recommandations, mais plusieurs éléments qui s'y trouvent pourraient contribuer à accroître l'incidence du secteur spatial canadien. Ces éléments sont notamment les suivants :

- L'examen des mécanismes utilisés par les autres secteurs ou les autres pays, et l'évaluation de leur mise en œuvre au Canada. Que ce soit pour les stratégies d'investissement, les partenariats, les mécanismes de financement conjoint, les transferts de technologies, la réglementation, l'aide aux entreprises en démarrage ou aux PME, d'importantes leçons pourraient être apprises de leur expérience et celles-ci pourraient être partagées.

- D'après le Cadre de la politique spatiale de 2014, la définition d'une stratégie nationale pour les technologies spatiales et l'industrie associant toutes les composantes du Programme spatial canadien (communautés civiles, de la défense, industrielle et scientifique). Une telle stratégie nationale, énonçant un plan d'action à long terme en lien avec des capacités stratégiques, serait essentielle pour assurer l'incidence durable à long terme du secteur spatial national pour le Canada.

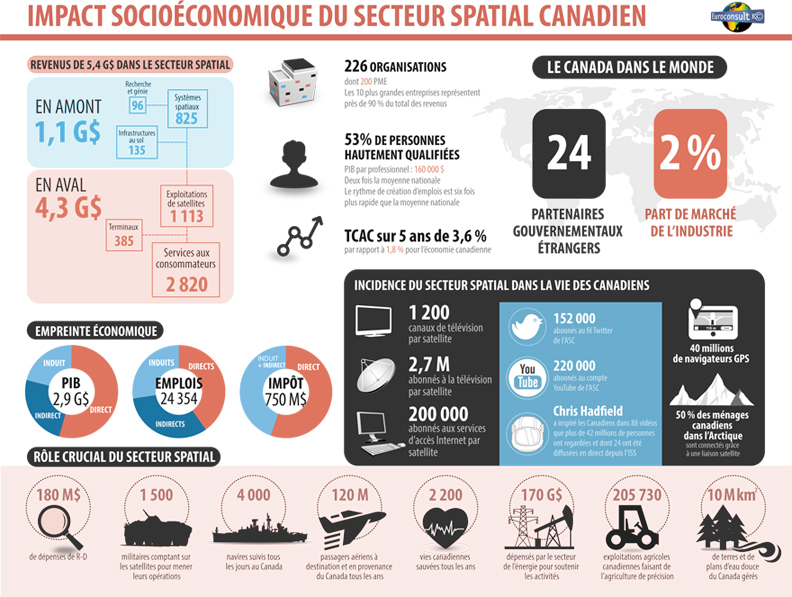

Version textuelle de l'image Impact socioéconomique du secteur spatial canadien

Impact socioéconomique du secteur spatial canadien

L'infographie présentée consiste en une série de boîtes contenant des chiffres qui illustrent chaque segment mentionné de l'économie ou de la société.

Le premier graphique est une série de blocs représentant les retombées générales du secteur spatial canadien. Pour l'ensemble du Canada, ce secteur affiche des revenus de 5,4 milliards de dollars. Le secteur amont génère 1,1 milliard de dollars et se subdivise en systèmes spatiaux (825 millions de dollars), systèmes terrestres (135 millions de dollars), et recherche et ingénierie (96 millions de dollars). Le secteur aval compte pour 4,3 milliards de dollars de revenus, dont les services aux clients (2,82 milliards de dollars), l'exploitation des satellites (1,113 milliard de dollars), et les systèmes terminaux (385 millions de dollars).

Le prochain graphique représente un petit bâtiment avec quelques statistiques sur le côté. Le secteur spatial compte 226 organisations, dont 200 sont de petites et moyennes entreprises (PME). Les 10 firmes les plus importantes représentent environ 90 % du chiffre d'affaires.

Le graphique suivant est la silhouette d'une personne avec quelques statistiques sur le côté. Une forte proportion des employés du secteur est constituée par des travailleurs hautement qualifiés (53 %), générant 160 000 $ de PIB par professionnel, soit le double de la moyenne nationale. La création d'emplois dans le secteur spatial est six fois plus rapide que le taux national.

Le troisième symbole graphique portant une flèche ascendante qui symbolise le TCAC, c'est-à-dire le taux de croissance annuel composé, du secteur spatial est de 3,6 % sur 5 ans, soit le double de celui de l'économie canadienne en général (1,8 %).

Les trois blocs posés sur une carte du monde symbolisent l'influence du Canada à l'échelle mondiale. Le secteur spatial canadien est représenté par 24 partenaires gouvernementaux internationaux dont la part de marché dans l'économie mondiale est de 2 %, ce qui compte pour 1 % de l'ensemble de toutes les dépenses de l'espace civil.

Viennent ensuite trois graphiques représentant le PIB, les emplois et les revenus fiscaux cumulés du secteur spatial dans l'économie canadienne au moyen d'une série de faits partagés en incidences directes, indirectes et induites. L'empreinte économique du secteur spatial représente 24 354 emplois, 2,9 milliards de dollars du PIB et environ 750 millions de dollars de revenus fiscaux pour les investissements directs, indirects et induits.

Une autre représentation graphique contenant un ordinateur, une télévision, et une antenne satellite, etc., associés aux faits indiqués sur le côté. Les descriptions suivent : les retombées de l'espace dans notre vie de tous les jours représentent 1 200 canaux satellites, 2,7 millions abonnés aux services de télévision, 40 millions de services de localisation par GPS, 50 % des foyers de l'Arctique connectés par satellite, et 200 000 abonnés à l'accès Internet par satellite. Et la communauté en ligne de l'Agence spatiale canadienne qui compte 152 000 suiveurs Twitter, 220 000 abonnés aux canaux Youtube, avec 88 vidéos et des millions de spectateurs pour les événements en direct animés par l'astronaute canadien Chris Hadfield depuis la Station spatiale internationale.

Finalement, un graphique des divers secteurs industriels auxquels le secteur spatial apporte une contribution en services ou en dollars, afin d'illustrer son influence. L'information est donnée à la suite : l'espace est critique pour la recherche et le développement (180 millions de dollars), le personnel militaire chargé des opérations (1 500 personnes), les navires suivis dans les eaux canadiennes (4 000 chaque jour) et les voyageurs empruntant les aéroports du Canada (120 millions par année). Le Canada bénéficie d'autres retombées du secteur spatial dans le domaine de l'assistance (2 200 personnes), des opérations associées au domaine de l'énergie (une industrie de 170 milliards de dollars), les activités agricoles de précision (205 730 bénéficiaires), ainsi que la gestion des terres et des plans d'eau canadiens (10 millions de kilomètres carrés).

Introduction

En allant de l'avant avec la mise en œuvre du Cadre de la politique spatiale du Canada, dévoilée en février 2014 par l'honorable James Moore, ministre de l'Industrie, l'Agence spatiale canadienne (ASC) entreprend une série d'études afin d'appuyer l'élaboration d'une « Proposition de valeur pour l'espace » visant à démontrer comment les investissements spatiaux contribuent à la croissance économique et à la création d'emplois au Canada. La proposition de valeur appuiera la prise de décisions éclairées en vue des futurs politiques et investissements dans le secteur spatial.

Dans ce contexte, la présente Évaluation détaillée des répercussions socioéconomiques du secteur spatial canadien a pour objectif de cerner les répercussions macroéconomiques du secteur spatial et d'approfondir nos connaissances sur les retombées directes, indirectes et induites découlant des activités spatiales publiques et privées menées au Canada.

Cette étude a été réalisée à la lumière de nombreuses sources de renseignements, dont les suivantes :

- Un examen approfondi d'études socioéconomiques portant sur le secteur spatial ainsi que sur d'autres secteurs du Canada et d'autres pays.

- Une recherche documentaire visant à recueillir les informations pertinentes à l'analyse. Une attention particulière a été accordée aux autres études ou activités menées par l'ASC ou aux autres ministères possédant des informations d'intérêt pour cette étude.

- Une consultation avec les intervenants du secteur spatial canadien et des ministères, laquelle nous a permis d'obtenir des données primaires et des informations directement des intervenants. Au total, 43 entrevues ont été réalisées. Une liste détaillée est fournie en annexe.

- Un examen des informations disponibles à l'interne grâce aux plus récentes activités de recherche d'Euroconsult.

Le présent rapport comprend cinq sections distinctes :

- Le secteur spatial mondial – Examen du contexte mondial des activités spatiales menées par les gouvernements et le secteur privé.

- Le secteur spatial canadien – Examen du contexte canadien des activités spatiales menées par le gouvernement et le secteur privé.

- L'empreinte économique du secteur spatial canadien - Résumé quantitatif et qualitatif des répercussions du secteur spatial sur l'économie canadienne et ce, des fournisseurs jusqu'aux utilisateurs finaux.

- La valeur stratégique et sociale du secteur spatial canadien – Examen des retombées élargies du secteur spatial canadien pour le Canada, sur les plans de sa sécurité et de sa souveraineté, de sa population, de son environnement et de son positionnement sur la scène internationale.

- Conclusions

Le secteur spatial mondial

1. Activités spatiales menées par les gouvernements à l'échelle mondiale

1.1 Un contexte mondial en pleine transition

Les actions prises par les gouvernements sont essentielles à l'industrie spatiale, notamment 1) par les investissements qu'ils font en R-D dans un secteur technologiquement complexe, et 2) par la création d'un environnement stratégique et réglementaire favorable à l'émergence et au développement d'applications et de services spatiaux. Après deux décennies de croissance continue, les investissements des gouvernements des quatre coins du monde dans le domaine spatial stagnent depuis 2010. Avec des dépenses de 72 milliards de dollars US à l'échelle de la planète, l'année 2013 a été la première année depuis 1995 où les investissements, en termes de dépenses annuelles, ont diminué. D'une valeur d'environ 44 milliards de dollars US, les programmes civils représentent 61 % du financement global attribué aux activités spatiales, ce qui constitue une part grandissante depuis 2009. Après une décennie complète de croissance, les dépenses militaires ont diminué de 15 % depuis 2010, suite à d'importantes réductions aux É.-U. Cette pression exercée sur les finances publiques, notamment en Amérique du Nord et en Europe, a sérieusement affecté la capacité des gouvernements à soutenir leurs programmes spatiaux nationaux. Cela a eu des répercussions directes sur les organismes civils et de défense qui gèrent ces programmes, ainsi que sur les entrepreneurs industriels qui les exécutent.

Figure 1 : Dépenses gouvernementales dans le secteur spatial à l'échelle mondiale

(en milliards de dollars US)

| 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Monde | 30.18 | 28.21 | 29.15 | 32.84 | 34.53 | 36.14 | 36.74 | 37.23 | 40.39 | 43.74 | 47.34 | 50.39 | 53.23 | 58.32 | 63.53 | 69.67 | 71.30 | 71.47 | 72.91 |

| Défense | 9.6 | 7.4 | 8.2 | 12.6 | 13.4 | 14.6 | 15.5 | 15.9 | 17.7 | 19.6 | 21.7 | 23.2 | 24.5 | 27.6 | 30.5 | 33.7 | 33.5 | 31.6 | 31.7 |

| Civiles | 20.6 | 20.8 | 21.0 | 20.3 | 21.2 | 21.5 | 21.3 | 21.4 | 22.7 | 24.2 | 25.7 | 27.2 | 28.7 | 30.7 | 33.0 | 36.0 | 37.8 | 39.9 | 41.2 |

Source : Euroconsult

Le contexte international dans lequel sont réalisées les activités spatiales a considérablement changé au cours des vingt dernières années puisqu'un nombre croissant de pays investissent désormais dans le secteur spatial aux quatre coins du monde. En 2013, 58 pays possédaient un programme spatial, comparativement à 37 en 2003. Un tel dynamisme illustre à quel point les gouvernements perçoivent les applications et les technologies spatiales comme un investissement précieux appuyant le développement social, économique, stratégique et technologique de leur pays. Ces nouveaux pays aux capacités spatiales offrent de nouvelles possibilités de coopération, tant au niveau académique qu'industriel, avec les joueurs établis du secteur spatial, y compris le Canada. Mais ils sont aussi confrontés à de nouveaux défis dans leur volonté d'élaborer des technologies locales susceptibles, au final, de concurrencer celles des joueurs établis sur le marché international. La figure 2 illustre la croissance des pays aux capacités spatiales au cours des trois dernières décennies.

Figure 2 : Trois décennies de dépenses gouvernementales civiles dans le secteur spatial, à l'échelle mondiale

(Pays dépensant plus de 10 millions de dollars, seulement)

(en millions de dollars US courants)

Figure 2 - Version textuelle

La figure 2 est composée de trois infographies, « a », « b », et « c », couvrant trois décennies de dépenses gouvernementales pour les activités spatiales civiles dans le monde. Elle n'inclut que les pays ayant dépensé plus de 10 millions $ pour les activités concernant l'espace.

La première infographie est la figure 2a qui représente les dépenses dans le domaine de l'espace en 1990. L'image est composée d'une série de bulles, chacune représenta un pays. Ceux-ci sont regroupés et codés par couleur selon leur zone d'opérations (Amérique du Nord, Europe, Russie et Asie). Cette visualisation inclut 15 pays menant des activités spatiales, et la taille de la bulle de chaque pays correspond au budget spatial en millions USD. Les États-Unis ont, de loin, le budget le plus élevé (12 460 $) et sont suivis de la Russie (5 232 $), de l'ensemble de l'Europe (4 000 $), de l'Agence spatiale européenne (ESA, 2 429 $) et du Japon (1 124 $). Bien d'autres pays ont fait d'importantes contributions, mais celle du Canada, avec un budget spatial de seulement 222 millions USD, est l'une des plus petites.

La figure 2b utilise la même présentation par bulles, mais représente 37 pays en 2003. Encore une fois, les États-Unis constituent le plus important investisseur dans l'activité spatiale (15 200 $), suivis de l'Europe (4 562 $), de l'ESA (3 528 $) et du Japon (2 257 $). Au cours de cette période, la Russie a considérablement diminué sa contribution, n'ayant investi que 245 millions $ dans les activités concernant l'espace. Une nouvelle zone d'opérations s'est ajoutée, le Brésil (56 $) et l'Argentine (30 $) ayant commencé à investir dans les activités spatiales. Bien d'autres pays ont fait d'importantes contributions, mais celle du Canada, avec un budget spatial de seulement 219 millions USD, est encore une fois l'une des plus petites.

La figure 2c utilise la même présentation par bulles, mais représente 58 pays en 2013. Une fois de plus, les États-Unis constituent le plus important investisseur dans l'activité spatiale (19 770 $), suivis de l'Europe (8 926 $), du programme renouvelé de la Russie (6 414 $), de l'ESA (4 909 $) et de la Chine (2 384 $). Une nouvelle zone d'opérations s'est ajoutée puisque de nombreux pays africains ont commencé à investir dans les activités spatiales. Beaucoup d'autres pays ont fait des contributions considérables. Celle du Canada était moyenne par rapport aux autres pays, avec un budget spatial de 473 millions USD. Il convient de souligner, cependant, que cela représente peut-être un investissement ponctuel, puisque le Canada avait un budget fixe de 300 millions CAD pour les activités spatiales.

1.2 Tendances au niveau des programmes spatiaux nationaux

Les investissements publics dans le domaine spatial demeurent concentrés dans les cinq plus importants programmes spatiaux nationaux (É.-U., Europe, Russie, Japon et Chine). Toutefois, cette concentration s'est atténuée au fil des ans (passant de 97 % de l'ensemble des dépenses gouvernementales mondiales en 2004 à 93 % en 2013), mais on s'attend à ce qu'elle reste stable au cours de la prochaine décennie. Les dix principaux programmes à l'échelle internationale ont subi d'importants changements. Certains joueurs historiques de ce secteur (É.-U., Europe et Japon) ont subi d'intenses pressions budgétaires, tout comme les autres qui ont affirmé leur leadership au cours de la dernière décennie avec d'importants investissements (Russie, Chine et Inde). Outre ces 10 programmes spatiaux, 18 pays ont dépensé plus de 100 millions de dollars US (y compris le Canada), et 30 autres ont investi entre 10 et 100 millions de dollars US dans leur programme spatial national.

| Pays/ organisationNote de bas de page 1 |

Financement en 2013 ($ US)/TCAC 5ans | Tendances récentes |

|---|---|---|

| É.-U. | 38,7 G$/-3 % | Période de transition pour les programmes civils et militaires. Leadership sous pression. De plus en plus axé sur des partenariats commerciaux/internationaux. |

| Russie | 11 G$/32 % | Pointe historique de financement résultant d'un ambitieux plan visant à moderniser l'infrastructure spatiale et à assurer l'indépendance nationale. |

| Chine | 4 G$/15 % | Priorité accordée à des plans ambitieux de missions habitées, de lanceurs, et d'activités de navigation et d'observation de la Terre. Soutien à l'exportation. |

| Japon | 3,3 G$/3 % | La Défense stimule la croissance des investissements nationaux. Le programme spatial de ce pays est passé d'une orientation technologique à une orientation sur l'utilisation et la commercialisation de l'espace. |

| France | 2,9 G$/1 % | Financement stable malgré des pressions budgétaires. L'industrie spatiale nationale est fortement axée sur la fabrication et les services de lancement, lesquels dictent les priorités nationales. |

| Allemagne | 2,1 G$/5 % | Nouveau leader du Programme spatial européen. L'Allemagne est devenue le principal contributeur de l'Agence spatiale européenne (ESA). Elle axe ses activités sur le développement des capacités et les applications satellitaires. |

| U.E. | 1,6 G$/40 % | Intervenant clé de l'Europe, bien que les difficultés dans l'achèvement des programmes Galileo et Copernicus laissent planer une ambiguïté quant au mandat futur. |

| Inde | 1,2 G$/14 % | Ce programme, historiquement axé sur les applications civiles, porte désormais aussi sur la défense et la sécurité. Il constitue un modèle d'élaboration de programme spatial pour les pays en développement. |

| Italie | 1,1 G$/3 % | La situation budgétaire en Italie soulève une certaine incertitude quant à la capacité du gouvernement à respecter les engagements pris dans le cadre du programme spatial national, notamment les engagements envers l'ESA. |

| R.-U. | 0,8 G$/6 % | La position du R.-U. au sein de l'ESA s'est améliorée grâce à la récente décision de stimuler et de promouvoir la stratégie spatiale nationale. Ce programme est reconnu pour des partenariats de longue date avec le secteur privé et il est axé sur les applications. |

Source : Euroconsult

Tendances par applications spatiales clés :

- Les vols spatiaux habités constituent le plus important poste de dépense : 10,9 milliards de dollars en 2013 en raison de l'élaboration des systèmes de transport de prochaine génération et de leurs infrastructures orbitales. Il n'y a que l'ESA et sept pays qui investissent dans de tels programmes. Les É.-U. comptent pour 70 % du financement total, mais d'ici 2023, la part de la Chine comptera pour 25 % des dépenses.

- L'observation de la Terre a reçu, en 2013, 10,7 milliards de dollars. Cette somme est principalement attribuable aux programmes civils qui seront entrepris dans 62 pays d'ici 2023 et qui entraîneront une croissance fulgurante du nombre de lancements de satellites. Le financement diminuera graduellement lorsque les grands programmes auront franchi leur pic d'investissement, aux environs de 2017. L'Asie se hissera au premier rang avec 37 % des dépenses en 2023.

- La mise au point de véhicules de lancement de prochaine génération dans plusieurs pays contribue à l'accroissement des dépenses liées aux programmes de lanceurs (15 pays/agences, 8,6 milliards de dollars en 2013). On s'attend à ce que le financement se stabilise dans l'ensemble au cours de la décennie. Lorsqu'un programme de lancement est entrepris, ce dernier peut accaparer entre 15 % et 50 % du budget d'une agence.

- En 2013, la valeur du secteur des télécommunications par satellite est estimée à 7,2 milliards de dollars, et celle-ci devrait diminuer à 5,9 milliards de dollars d'ici 2023 en raison de la diminution des dépenses militaires. Les programmes civils engagent des dépenses, comme le montre le nombre croissant de pays qui investissent. On s'attend à ce que 185 satellites de communication soient lancés. Les deux tiers de ces satellites seront lancés par la Russie et l'Asie.

- La valeur du secteur de l'exploration et des sciences spatiales s'est élevée à 5,6 milliards de dollars en 2013, et on prévoit qu'elle atteindra 8,3 milliards de dollars en 2023, principalement en raison des plans ambitieux de la Russie et de l'Inde, et d'investissements soutenus aux É.-U. Vingt-cinq agences ont investi dans l'exploration et les sciences spatiales, mais au final, 92 % des dépenses totales incombent à cinq pays.

- Le secteur de la navigation par satellite a atteint 4,3 milliards de dollars. Seulement cinq pays, en plus de l'U.E., investissent dans le développement de tels systèmes. On s'attend à ce que l'accroissement du financement appuie le déploiement des systèmes. Ce secteur devrait atteindre un sommet de 5,6 milliards de dollars en 2020. Au cours de la prochaine décennie, 124 satellites de navigation et de positionnement devraient être lancés.

| ApplicationsNote de bas de page 2 | 2004 | 2013 | 2023 | |||

|---|---|---|---|---|---|---|

| Nbre de pays | G$ US | Nbre de pays | G$ US | Nbre de pays | G$ US | |

| Observation de la Terre | 28 | 6,5 | 55 | 10,7 | 62 | 10,8 |

| Télécom. par satellite | 20 | 3,9 | 48 | 7,2 | 61 | 5,9 |

| Science | 18 | 5,8 | 25 | 5,6 | 28 | 8,5 |

| Lanceurs | 11 | 2,7 | 15 | 8,6 | 16 | 8,2 |

| Sécurité | 4 | 1,3 | 8 | 2,7 | 11 | 3,2 |

| Nav. par satellite | 6 | 1,4 | 9 | 4,3 | 9 | 5,2 |

| Vols habités | 7 | 9,1 | 8 | 10,9 | 8 | 17,6 |

Source : Euroconsult

2. L'industrie spatiale mondiale

2.1 La chaîne de valeur spatiale

La chaîne de valeur qui permet la prestation de services spatiaux est constituée d'un large éventail d'intervenants qui œuvrent à quatre niveaux différents :

- Organismes gouvernementaux qui financent la R-D portant sur des technologies spatiales pour leur propre usage et pour un double usage.

- Le secteur spatial en amont, qui comprend un nombre limité d'intervenants qui conçoivent et fabriquent des systèmes spatiaux, leurs véhicules de lancement et l'infrastructure au sol connexe.

- Le secteur spatial en aval, qui comprend :

- Les exploitants de satellites qui possèdent et exploitent les systèmes satellitaires et qui commercialisent leurs capacités auprès des fournisseurs de services.

- Les fournisseurs de services et de terminaux qui fournissent des services de communications, de navigation et d'informations géographiques à des utilisateurs finaux en intégrant les signaux satellites dans des solutions prêtes à l'emploi.

- Les utilisateurs finaux, qu'il s'agisse d'utilisateurs gouvernementaux (civils/militaires) ou commerciaux (entreprises ou individus) qui n'ont pas besoin de la technologie satellitaire comme telle, mais qui ont plutôt besoin de solutions adaptées à leurs besoins, p. ex. pour obtenir des services de communications, de navigation ou d'informations géographiques de meilleure qualité.

La différence est parfois mince entre les segments en amont et en aval de la chaîne de valeur puisque les intervenants peuvent être intégrés verticalement et mener des activités dans plusieurs segments (p. ex., ces activités peuvent aller du développement de technologies jusqu'à la prestation de services). Néanmoins, cette distinction demeure essentielle afin de comprendre la structure de l'industrie spatiale ainsi que les modèles d'affaires exécutés par ses intervenants.

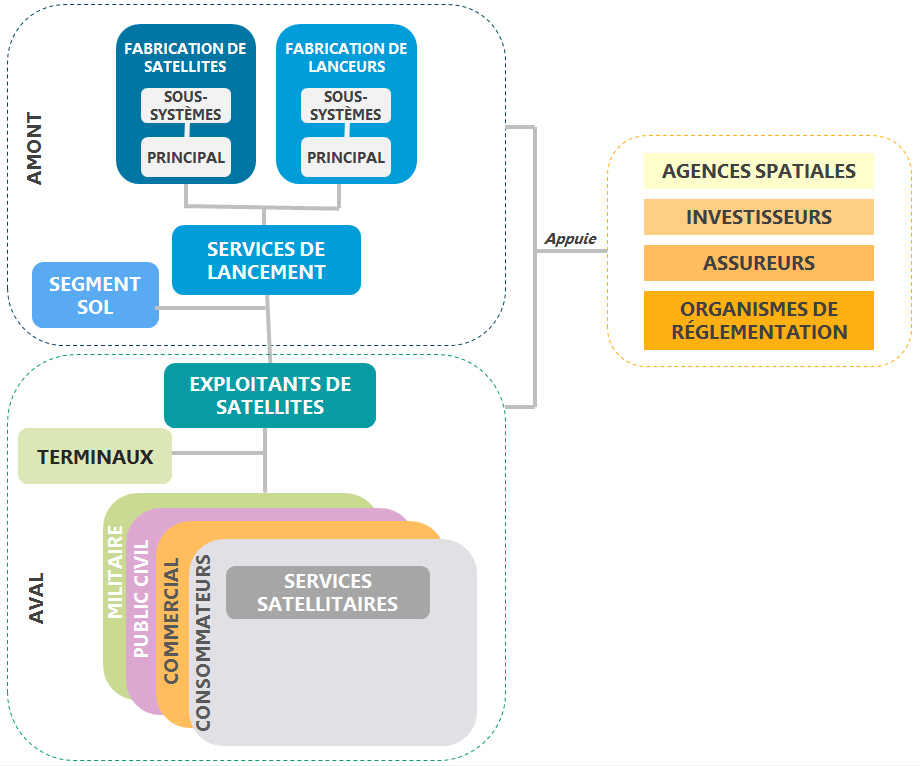

La figure 3 illustre la chaîne de valeur du secteur spatial dans sa totalité.

Le secteur spatial en amont

Le secteur spatial en amont englobe une vaste gamme de services et d'activités de recherche, d'ingénierie et de fabrication en appui à l'élaboration et au lancement de systèmes spatiaux ainsi qu'au développement de capacités.

Les activités de recherche et d'ingénierie sont réalisées par un grand nombre d'entreprises privées et d'organismes publics (centres de recherche, universités, etc.), des très petites jusqu'aux grandes organisations, et qui innovent dans le créneau des technologies destinées aux systèmes et aux sous-systèmes spatiaux. Les gouvernements (par le biais d'agences spatiales) et les joueurs importants de l'industrie (p. ex., les fabricants de systèmes spatiaux) sont indispensables au financement et au soutien des activités de recherche et d'ingénierie.

Les fabricants de systèmes spatiaux conçoivent, élaborent, assemblent, intègrent et mettent à l'essai des satellites, des engins spatiaux, des sondes et des lanceurs, ainsi que des systèmes au sol destinés à commander et à contrôler le segment spatial. Ils ont pour objectif de maximiser la rentabilité de leurs activités tout en maintenant leurs capacités technologiques. Le segment de la fabrication est composé d'un nombre restreint d'intégrateurs de systèmes de niveau 1 (principaux) et de leur chaîne d'approvisionnement connexe. La chaîne d'approvisionnement est constituée d'un vaste nombre d'entreprises de niveaux 2 et 3 oeuvrant dans la conception et la fabrication des sous-systèmes, des pièces et des composantes qu'ils fournissent aux intégrateurs, que ce soit au niveau national ou international.

À l'instar de la fabrication des systèmes spatiaux, le lancement de satellites constitue une activité à faible marge. Cela souligne le rôle primaire des institutions publiques dans le cadre des phases de développement et de production de véhicules de lancement puisque l'accès autonome à l'espace constitue souvent une priorité stratégique pour les puissances spatiales. Les fabricants de véhicules de lancement et les fournisseurs de service sont assujettis :

- au long cycle de développement d'un nouveau véhicule de lancement (jusqu'à 15 ans), lequel cycle nécessite une quantité énorme de fonds publics et un appui continu aux activités de R-D;

- à la capacité à mettre efficacement en place des processus industriels dans le but d'optimiser les coûts, la fiabilité et la cadence de production des systèmes de lancement.

Les fabricants de systèmes au sol produisent la gamme complète d'équipements nécessaires à la réception, au traitement et à la gestion des signaux émis par les engins spatiaux, ainsi qu'à la poursuite et à la commande des satellites dans l'espace. Ces fabricants se spécialisent dans les systèmes et les composantes radiofréquences, les grandes antennes de passerelle et les concentrateurs de réseaux utilisés par les exploitants de satellites, les téléports et les fournisseurs de services.

Figure 3 - Version textuelle

La chaîne de la valeur spatiale est divisée en trois segments différents (amont, aval et agences spatiales), représentés visuellement par des blocs. Chaque bloc communique avec les autres et comprend des sous-blocs qui influencent sa fonction. Le secteur amont est constitué des services de lancement, dont la composante sol, la fabrication des satellites (sous-systèmes et systèmes principaux) et la production des lanceurs (sous systèmes et systèmes principaux). Le secteur aval est constitué des exploitants de satellite qui font usage des stations terminales et fournissent des services aux consommateurs, aux entreprises et aux utilisateurs publics et militaires. Les segments amont et aval de la chaîne de valeur sont appuyés par les agences spatiales qui agissent comme investisseurs, assureurs et régulateurs.

Le secteur spatial en aval

Le secteur spatial en aval englobe l'exploitation de satellites, la distribution de données ou de signaux et les activités qui ajoutent de la valeur et qui visent à transformer des capacités spatiales en services et produits utiles pour les utilisateurs finaux.

La visibilité de la technologie satellitaire diminue au fur et à mesure que l'on descend dans la chaîne de valeur. Au final, cette technologie devient à peine une composante d'une solution spatiale intégrée. Bien que ce secteur ne constitue qu'une partie d'une solution plus vaste, il demeure une composante essentielle assurant la prestation de services et la disponibilité/pérennité de ces derniers. Par conséquent, les applications et les intervenants commerciaux faisant partie du secteur en aval sont motivés davantage par les besoins des utilisateurs finaux que par les capacités ou les restrictions technologiques spécifiques des systèmes spatiaux. Ainsi, le secteur en aval est moins homogène que le secteur en amont et son analyse est de loin plus complexe.

Bien que certains fournisseurs de services aient opté pour un modèle d'affaires à intégration verticale (c.-à-d. de la propriété des systèmes satellitaires jusqu'à la prestation des services aux utilisateurs finaux), la majorité préfèrerait se procurer les capacités requises à l'externe.

Les exploitants de satellites possèdent l'infrastructure satellitaire nécessaire pour vendre des capacités à de tierces parties (capacité de communication [largeur de bande], d'observation [imagerie], de navigation [positionnement] ou scientifique [données]). Ces opérateurs acquièrent des systèmes satellitaires et des services de lancement de façon concurrentielle dans le but d'obtenir rapidement un rendement élevé du capital investi.

Les fournisseurs de services satellitaires créent de la valeur en transformant les avantages que procure la technologie satellitaire en services rentables pour les utilisateurs. Ce segment est très fragmenté. Des milliers d'entreprises fournissent une vaste gamme de services (transmission de la voix ou de données, radiodiffusion, services d'informations géographiques, etc.) à des marchés précis d'utilisateurs finaux, y compris les marchés du transport, de l'ingénierie, de la défense, de l'agriculture, des médias, du tourisme, de la consommation, etc. Les intervenants qui oeuvrent dans ce secteur vont des entreprises multinationales présentes dans les marchés de masse (p. ex., la télévision par satellite) aux petites entreprises actives dans des marchés professionnels à créneaux.

Les fournisseurs de terminaux procurent aux utilisateurs du matériel de connexion à distance, comme des terminaux à très petite ouverture d'antenne (VSAT) qui émettent et/ou reçoivent des signaux pour une multitude d'applications, notamment la télédiffusion, la transmission de données et les communications mobiles. Avec la diminution drastique des prix au cours des dernières années, la fabrication de terminaux est devenue une activité à faible marge, surtout en ce qui concerne les applications fixes comme la télévision directe à domicile et la large bande à la consommation. Inversement, les terminaux destinés aux marchés à créneaux, comme le journalisme électronique par satellite et les applications mobiles (maritimes et aéronautiques) ont un plus faible volume, mais ils offrent une marge supérieure.

2.2 Tendances et dynamique au sein de l'industrie spatiale mondiale

En 2013, l'industrie spatiale mondiale a affiché des revenus d'environ 250 milliards de dollars US. De ce total :

- 204 milliards de dollars US provenaient d'activités spatiales commerciales en amont (p. ex., fabrication de systèmes spatiaux) et d'activités en aval (p. ex., prestation de services).

- 46 milliards de dollars US provenaient de clients gouvernementaux (en s'appuyant sur l'hypothèse qu'en moyenne 70 % des budgets des gouvernements sont impartis à l'industrie). Cela englobe les contrats industriels liés aux activités spatiales gouvernementales, comme l'exploration spatiale, les sciences spatiales, les véhicules de lancement, les missions spatiales habitées et les missions satellitaires gouvernementales (observation de la Terre, télécommunications par satellite, navigation par satellite, etc.).

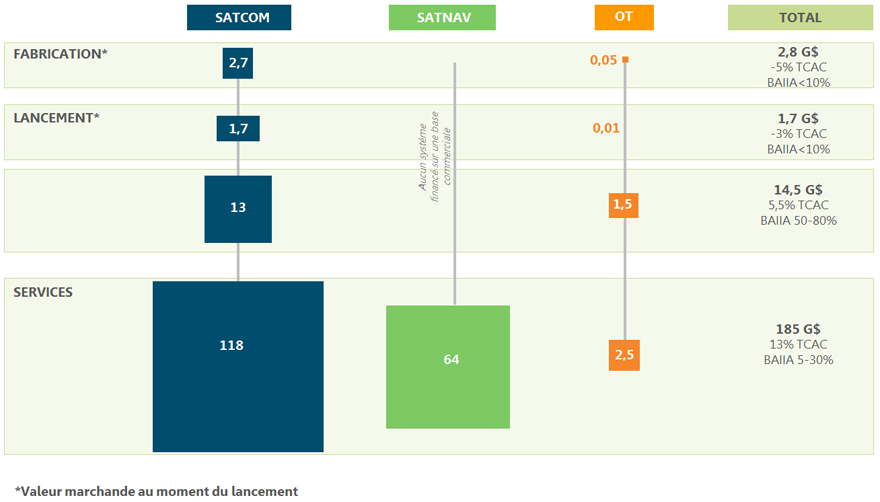

La figure 4 donne un aperçu des activités spatiales commerciales menées à l'échelle mondiale (c.-à-d., excluant les activités gouvernementales) par chaîne de valeur (à gauche) et par application (à droite).

Figure 4 : Revenus mondiaux de l'industrie des activités spatiales en 2013

204 milliards $ US

12 %

(TCAC - an dernier)

| SATCOM | SATNAV | OT | |

|---|---|---|---|

| Revenus provenant du marché commercial | 66 % | 32 % | 2 % |

46 milliards $ US

1 %

(TCAC - 5 dernières années)

| SATCOM | SATNAV | Sciences & exploration | OT & MÉTÉO | Vols habités | Lanceurs | Autres | |

|---|---|---|---|---|---|---|---|

| Revenus provenant du marché gouvernemental (inclus les programmes de technologies classifiées et génériques) |

12 % | 7 % | 9 % | 17 % | 18 % | 14 % | 22 % |

Source : Euroconsult

Concentration sur le marché de la fabrication de satellites

Tel qu'illustré dans les figures 5 et 6 ci-dessous, au cours des dix dernières années, les opérateurs gouvernementaux et commerciaux ont lancé dans l'espace 800 satellites ayant une masse supérieure à 50 kg. De 2014 à 2023, on s'attend à ce que 1 155 satellites de plus soient mis en orbite. Ces lancements devraient engendrer des revenus manufacturiers de 188 milliards de dollars US au cours de la décennie, ce qui représente une croissance de 25 % par rapport à la dernière décennie. De ces futurs satellites, 350 auront une vocation commerciale (plus de 80 % de ces satellites fourniront des services de communications et de diffusion), ce qui représente un marché manufacturier de 56 milliards de dollars US au cours de cette période de dix ans.

Le marché de la fabrication de satellites commerciaux est planétaire, concurrentiel et fortement axé sur les prix. Il comprend approximativement 30 entreprises de niveau 1 capables d'assembler, d'intégrer et de mettre à l'essai (AIE) des systèmes satellitaires complets offrant différentes capacités. Moins de 10 fabricants se font concurrence sur la scène internationale pour les satellites commerciaux de communications en orbite géostationnaire (GEO). Historiquement, quatre fabricants américains et deux fabricants européens dominent l'industrie avec 80 % des parts combinées de marché. De plus, l'industrie de la fabrication de satellites dépend fortement des gouvernements qui appuient le développement technologique par l'attribution directe de fonds aux activités de R-D ou par des investissements dont l'industrie peut tirer profit sur le marché commercial. Les programmes publics nationaux ont été essentiels au fil des ans pour soutenir l'innovation et la compétitivité de leur industrie et ce, même sur le marché des communications souvent perçu comme étant commercialement « mature ». La figure 7 illustre la relation directe qui existe entre l'ampleur du financement gouvernemental et le rendement commercial de l'industrie. L'industrie américaine bénéficie du plus important programme gouvernemental de communications par satellite au monde, et l'industrie européenne compte le plus vaste programme de R-D civil au monde consacré aux télécommunications par satellite. Ceci explique le rendement de ces industries au sein du marché commercial international.

Figure 5 : Nombre de satellites lancés dans le monde, par type d'exploitant (2004-2023)

| Passé | Prévisions | |||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| Commercial | 13 | 14 | 19 | 23 | 32 | 22 | 24 | 27 | 22 | 24 | 38 | 52 | 55 | 47 | 25 | 33 | 20 | 28 | 25 | 27 |

| Gouvernement civil | 27 | 34 | 38 | 35 | 31 | 34 | 36 | 52 | 42 | 53 | 62 | 70 | 70 | 66 | 68 | 56 | 56 | 51 | 43 | 53 |

| Militaire | 19 | 14 | 19 | 30 | 16 | 27 | 24 | 22 | 23 | 21 | 21 | 15 | 18 | 24 | 21 | 27 | 21 | 25 | 20 | 18 |

| Somme totale | 59 | 62 | 76 | 88 | 79 | 83 | 84 | 101 | 87 | 98 | 121 | 137 | 143 | 137 | 114 | 116 | 97 | 104 | 88 | 98 |

Source : Euroconsult

Figure 6 : Nombre de satellites lancés dans le monde, par application

| Télécommunications | Observation de la Terre | Navigation | Technologie | Sécurité | Sciences | Météorologie | Exploration | |

|---|---|---|---|---|---|---|---|---|

| 2004-2013 (total 817 satellites) |

41 % | 21 % | 11 % | 8 % | 6 % | 6 % | 4 % | 3 % |

| Télécommunications | Observation de la Terre | Navigation | Technologie | Sécurité | Sciences | Météorologie | Exploration | |

|---|---|---|---|---|---|---|---|---|

| 2014-2023 (total 1155 satellites) |

42 % | 28 % | 10 % | 3 % | 4 % | 5 % | 6 % | 2 % |

Source : Euroconsult

Figure 7 : Financement gouvernemental et parts de marché dans le créneau des

télécommunications par satellite

(2004-2013)

| É.U. + Europe | Autre | |

|---|---|---|

| Financement gouvernemental | 70 % | 30 % |

| É.U. + Europe | Autre | |

|---|---|---|

| Parts du marché commercial (fabrication de satellites) |

88 % | 12 % |

Source : Euroconsult

Concentration sur les marchés de services satellitaires commerciaux

En aval, trois chaînes de valeur ont vu le jour pour la prestation de services commerciaux dérivés de systèmes satellitaires, soit celles des télécommunications par satellite (SatCom), de l'observation de la Terre (OT) et de la navigation par satellite (SatNav).

(en milliards de dollars US

Figure 8 - Version textuelle

| SATCOM | SATNAV | OT | Total | |

|---|---|---|---|---|

| Fabrication (Valeur marchande au moment du lancement) |

2,7 | Aucun système financé sur une base commerciale | 0,05 | 2,8 G$ -5% TCAC BAIIA<10 % |

| Lancement (Valeur marchande au moment du lancement) |

1,7 | Aucun système financé sur une base commerciale | 0,01 | 1,7 G$ -3 % TCAC BAIIA <10 % |

| Exploitation | 13 | Aucun système financé sur une base commerciale | 1,5 | 14,5 G$ 5,5 % TCAC BAIIA 50-80 % |

| Services | 118 | 64 | 2,5 | 185 G$ 13 % TCAC BAIIA 5-30 % |

Source : Euroconsult

Comme l'illustre la figure 8, les services de communications sont les plus élaborés sur le plan commercial puisque les industries des télécommunications et de la radiodiffusion utilisent à profusion les réseaux satellitaires depuis 45 ans. Aujourd'hui, ces services génèrent plus de 66 % de la valeur du marché commercial.

- En 2013, les exploitants de satellites commerciaux de communications ont généré des revenus de 13 milliards de dollars US. Les exploitants de services fixes par satellite (SFS) possèdent et exploitent les satellites et louent, sur le marché de gros, la capacité satellitaire à des exploitants de services de télécommunications, à des radiodiffuseurs, à des fournisseurs d'accès Internet, à des fournisseurs de VSAT ainsi qu'à d'autres fournisseurs de services pour divers services de communications et de radiodiffusion. En 2013, 37 exploitants de SFS étaient actifs sur les marchés nationaux, régionaux et mondiaux. Le marché est très concentré. Les cinq principaux exploitants de SFS ont engrangé 70 % des revenus de 2013. Les exploitants de services mobiles par satellite (SMS) vendent ou louent à leur clientèle, sur une base de gros, leur capacité satellitaire sous la forme de temps d'antenne (en minutes) ou de largeur de bande (MHz). Cinq exploitants de SMS étaient actifs en 2013, l'exploitant de longue date Inmarsat ayant engrangé 62 % des revenus totaux.

- Les services de communications par satellite sont très diversifiés et ils sont fournis par des centaines d'entreprises distinctes. Ces services portent notamment sur la radiodiffusion directe par satellite (RDD), la large bande pour le grand public, les réseaux d'entreprise ainsi que les communications nautiques et aéronautiques. Pour l'année 2013, les revenus totaux des fournisseurs de services de communications par satellite sont estimés à 118 milliards de dollars US, dont 90 % proviennent des services vidéo (essentiellement la télédiffusion directe à domicile). Ce secteur subit une intégration verticale accrue (c'est-à-dire que les exploitants acquièrent des fournisseurs de services) ainsi qu'une consolidation, ce qui devrait lui permettre d'accroître ses parts de marché ou d'augmenter ses marges de profit dans ce milieu très compétitif.

Bien que le marché des services de navigation par satellite ait connu une croissance importante, il compte un profil de chaîne de valeur unique puisqu'il ne possède pas d'infrastructure commerciale en amont.

- Puisque les systèmes actuels sont financés et exploités directement par des organismes gouvernementaux, aucun revenu commercial n'est associé à la fabrication de systèmes de navigation par satellite. Les investissements dans le créneau de la navigation par satellite demeurent fortement concentrés dans quelques pays, puisque les coûts liés au lancement d'un système fonctionnel sont très élevés. En 2014, deux pays possédaient un système mondial de navigation par satellite (GNSS) opérationnel en orbite, soit les É.-U. avec le système GPS, et la Russie avec Glonass. L'Europe et la Chine travaillent à l'élaboration de leur propre infrastructure GNSS (Galileo et Beidou, respectivement).

- Les services de navigation par satellite à valeur ajoutée ont connu une croissance considérable au cours de la dernière décennie, ce qui a ouvert un important marché pour les fournisseurs d'équipement (terminaux) et de services. Une prévision diffusée par l'agence européenne responsable du système mondial de navigation par satelliteNote de bas de page 3 indique que le nombre de dispositifs GNSS devrait pratiquement quadrupler au cours des prochaines années, ce qui ferait passer le marché d'environ 2 milliards de dollars US en 2013 à un marché de près de 7 milliards de dollars US en 2022. De plus, le marché des services GNSS devrait doubler, passant de 64 milliards de dollars US en 2013 à 100 milliards de dollars US en 2022. Le marché des services basés sur la localisation (SBL) des personnes (soit principalement celui des téléphones intelligents) et du transport routier sont deux facteurs clés du développement des services commerciaux, lesquels représentent, collectivement, plus de 90 % du marché. Les secteurs de l'agriculture, de la surveillance et du transport ferroviaire, maritime et aérien se partagent les 10 % restants du marché.

Le secteur commercial de l'observation de la Terre demeure un marché en émergence.

- Le marché des données commerciales s'élève à 1,5 milliard de dollars US. Ce secteur en est un fortement concentré puisque 50 % des ventes de données commerciales incombent à seulement deux entreprises, soit DigitalGlobe et Airbus Defence & Space. Avec MDA, ces trois entreprises sont les seules à déclarer des revenus de plus de 100 millions de dollars en données et services d'OT par satellite. La défense continue de représenter la part du lion (59 % du marché) puisque les données commerciales ont contribué à combler les lacunes en matière de solution de défense.

- Les fournisseurs de services d'imagerie de la Terre distribuent les données via des revendeurs partenaires à valeur ajoutée. Il se pourrait que les distributeurs aient des droits exclusifs en matière de vente dans certains pays ou certaines régions, ou encore que ceux-ci se spécialisent dans la fourniture de solutions dans certains marchés verticaux. Cela créé un secteur en aval très fragmenté dans lequel les activités de bonification de la valeur ont lieu à plusieurs niveaux (p. ex., par les exploitants puis par des entreprises spécialisées/des instituts de recherche, tout dépendamment des besoins particuliers de l'utilisateur final. Les revenus totaux pour les services à valeur ajoutée sont estimés entre 2,2 et 2,5 milliards de dollars US en 2013.

Tel qu'illustré au tableau 3, l'ensemble du marché des services satellitaires est touché par d'importants changements techniques et organisationnels ayant une incidence sur la dynamique de l'offre et de la demande.

| Dynamique de la demande | Dynamique de la concurrence |

|---|---|

| Communications | |

|

|

| Navigation | |

|

|

| Observation | |

|

|

Le secteur spatial canadien

1. Activités spatiales gouvernementales au Canada

1.1 Un nouveau cadre stratégique

En 2012, le gouvernement a entrepris un examen approfondi des programmes et des politiques des secteurs de l'aérospatiale et de l'espace. Les résultats de cet examen, aussi désigné « Rapport Emerson »Note de bas de page 4, a mené à la diffusion d'un nouveau Cadre de la politique spatiale en 2014Note de bas de page 5, lequel présente les grands objectifs nationaux du programme spatial et propose la création d'un conseil consultatif sur l'espace pour fournir au gouvernement des conseils d'experts sur le rôle et l'avenir du Canada dans l'espace. Les cinq principes directeurs qui guideront les activités du Canada dans l'espace, qui figurent ci-dessous et qui sont énoncés dans le Cadre de la politique spatiale, orienteront les priorités et définiront les secteurs dans lesquels des mesures devront être prises. Afin de mettre en œuvre le nouveau Cadre de la politique spatiale, une nouvelle approche de gouvernance à intervenants multiples a été mise sur pied afin d'améliorer la supervision, surveiller les progrès réalisés et fournir des points de vue indépendants au sujet des programmes spatiaux gérés par le gouvernement du Canada.

Cadre de la politique spatiale du Canada

Principes

- Les intérêts canadiens d'abord

- Le positionnement du secteur privé à l'avant-plan des activités spatiales

- Le progrès grâche aux partenariats

- L'excellence dans les capacités clés

- Une source d'inspiration pour les Canadiens

Champs d'action

- Commercialisation

- Recherche et développement

- Exploration spatiale

Administration, gestion et reddition de comptes

Source : ASC

En parallèle, d'autres initiatives stratégiques menées par le gouvernement influenceront l'orientation des activités spatiales au Canada. Par exemple, en décembre 2014, le gouvernement a dévoilé une stratégie mise à jour en matière de sciences, de technologie et d'innovation (STI)Note de bas de page 6. Cette nouvelle stratégie a ajouté les activités de fabrication de pointe aux priorités de STI et elle a intégré l'automatisation à la robotique, à l'aérospatiale et à la nanotechnologie, qui sont trois des sept Note de bas de page 7 secteurs d'intérêt en fabrication de pointe qui revêtent une importance stratégique pour le Canada. Ces objectifs appuient et mettent en œuvre certains principes stratégiques sur l'espace, comme le développement de l'excellence dans les capacités clés.

Le ministère de la Défense nationale (MDN) et les Forces armées canadiennes (FAC) possèdent une politique spatiale depuis 1992. Récemment, une Politique spatiale de la Défense nationale a été ébauchéeNote de bas de page 8 afin d'appuyer les six principaux secteurs de mission définis dans la Stratégie de défense « Le Canada d'abord ». Cette nouvelle politique spatiale de la Défense témoigne de l'importance stratégique de l'espace pour le MDN/les FAC et elle souligne l'importance, pour le Canada, de mettre en place une approche pangouvernementale et globale et de chercher des occasions de coopération avec ses alliés clés. En renforçant l'idée selon laquelle les FAC doivent avoir un accès garanti aux capacités spatiales pour réussir leurs opérations, la stratégie énonce les trois objectifs globaux suivants :

- livrer et maintenir des effets sur le plan spatial, p. ex. : commandement, contrôle, communications, informatique, renseignement, surveillance et reconnaissanceNote de bas de page 9;

- intégrer les effets sur le plan spatial;

- assurer le libre cours des opérations spatiales.

1.2 Principaux ministères prenant part aux activités spatiales

C'est au ministre de l'Industrie qu'incombe la responsabilité de concevoir et de mettre en œuvre les politiques et les programmes spatiaux canadiens. C'est aussi lui qui est responsable de l'Agence spatiale canadienne (ASC) et des autres organismes de son portefeuille qui mènent des activités en lien avec l'espace, dont le Centre de recherches sur les communications Canada (CRC) et le Conseil national de recherches Canada (CNRC).

L'ASC agit à titre d'organisme gouvernemental responsable de l'espace, en collaboration avec d'autres ministères, des organisations privées, des universités et des partenaires internationaux. C'est aussi elle qui est chargée d'appuyer le ministre dans la coordination de l'ensemble des politiques et des programmes spatiaux fédéraux. Afin d'appuyer la mise en œuvre de la politique spatiale, l'ASC a comme priorités immédiates de poursuivre la mise en œuvre des décisions du gouvernement relatives aux missions phares tels la Mission de la Constellation RADARSAT (MCR) et le projet de la Station spatiale internationale pour lequel le Canada a réitéré son engagement jusqu'en 2020. Hormis les missions phares, l'ASC continuera d'appuyer la participation du Canada à des missions internationales, comme la mission Surface Water and Ocean Topography (SWOT) réalisée conjointement par la NASA et le CNES. Le développement des capacités spatiales du Canada, au moyen d'investissements dans les premières étapes du développement technologique, et la fourniture d'occasions de vol et l'appui à la formation d'employés hautement qualifiés (EHQ) dans les secteurs qui assureront l'avenir du Canada constitueront également d'importantes priorités pour l'ASC au cours des cinq prochaines années. Le tableau 4 présente une description des principaux projets spatiaux en cours d'élaboration.

Le MDN occupe une place de plus en plus grande au sein du programme spatial national, ce qui témoigne de la priorité accrue accordée à la sécurité nationale et à la souveraineté. Les programmes de la Défense contribuent principalement à satisfaire les besoins du Canada en matière de sécurité et à assurer l'accès aux réseaux de communications sécurisés et la surveillance de ces derniers par la combinaison de ressources nationales et internationales. Ceci a mené à la création du poste de Directeur général – Espace (DG Espace). Le MDN a entrepris un plan pour le moins ambitieux axé sur l'Arctique et la sécurité maritime visant le développement des capacités en communications, en renseignement, en surveillance et en reconnaissance.

Le Centre canadien de télédétection (CCT) et le Centre canadien de météo spatiale de Ressources naturelles Canada reçoivent, traitent et diffusent des données de télédétection pour le compte du Canada, et ils émettent des prévisions de météo spatiale.